Mientras la oposición monta un show de tractores de antaño para mostrar un campo que supuestamente no levanta cabeza por el peso de los impuestos, un puñado de terratenientes, dueño de buena parte de las áreas cultivables de este país, más que duplicó sus ingresos medidos en dólares en apenas dos años. Hoy, los ingresos por arrendamiento superan ampliamente los márgenes por hectárea de los productores que tienen que alquilar la tierra para trabajarla. Entre marzo de este año e igual mes del 2020, el costo de arrendamiento por hectárea se disparó 135 por ciento, pasando de 204 a 480 dólares. Esto se debe a que los alquileres están pautados en quintales de soja y la suba de las materias primas impactó de lleno en los arrendamientos.

El uso de la denominación "campo" para englobar las distintas y muy disímiles realidades de la producción agropecuaria es una batalla cultural que se intenta imponer para velar las inequidades que existen tranqueras adentro. Incluso dentro de los mismos complejos productivos, las diferencias son abismales. No es lo mismo quien cultiva soja en campo propio que quien lo tiene que alquilar. Incluso, hay una trampa de precios que perjudica al pequeño productor y beneficia a los dueños de las tierras. Cuando hay una mala cosecha, suben los precios internacionales por una menor oferta global. Como los alquileres están pautados en precio por quintal de soja, los arrendamientos también se encarecen. Esto a los productores lo perjudica más que el mayor ingreso por precios internacionales ante una oferta acotada que no llega a compensar el incremento en los costos.

"Es un tema muy complejo. El 50 por ciento o más se hace a través del arriendo. Por eso es injusto cuando se habla de productores agropecuario como terratenientes. El alquiler de los campos amerita una discusión más profunda en el marco de un tratamiento tributario. Hay que ver cómo manejar la cuestión del arrendamiento y la rentabilidad de los productores y los dueños de la tierra", aseguró en declaraciones a El Destape Radio el CEO de Syngenta, Antonio Aracre.

Entre el 50 y el 60 por ciento de la producción de los principales cultivos en el país se hace bajo algún esquema de arrendamiento. Por su parte, existe un mercado de arrendamiento de tierras que se aproxima a los 18 millones de hectáreas. La siembra de los principales cultivos del agro argentino (trigo, cebada, girasol, maíz, soja y sorgo) se ubica en torno a los 36,6 millones de hectáreas. Según el Registro Nacional de Tierras Rurales, en la Argentina existen 267 millones de hectáreas rurales con posibilidad de explotación agropecuaria, ganadera, vitivinícola o minera, de las cuales, un 6 por ciento está en manos de extranjeros que cobran en dólares y se la llevan afuera.

Las ganancias se van en alquiler

A partir de la pandemia, a la que se sumó la guerra en Ucrania, los precios de las materias primas se dispararon a valores récord, lo que implicó una mejora general en los márgenes agropecuarios. Pero, en simultáneo, el aumento de precios también generó que los arrendamientos se encarecieran. "Los propietarios pidieron entre 1 y 2 quintales de soja más que el precio habitual", destacó un informe de la Bolsa de Cereales de Rosario. Si bien existen diferencias de precios por productividad del terreno y la rotación de los cultivos, los valores medidos en quintales (100 kilos) de soja como referencia para los alquileres, se disparó 135 por ciento en dólares. De acuerdo información provista por el Ministerio de Agricultura, el costo de arrendamiento pasó de promediar los 204 dólares la hectárea --con máximos de 306 dólares para cultivos con rotación entre trigo/soja-- en el inicio de la pandemia a ubicarse en 480 en promedio el mes pasado.

Dos facciones de la barra de Racing se pelearon este domingo en los alrededores del Cilindro de Avellaneda, en la previa del encuentro contra Newell's por la fecha 12 de la Copa de la Liga. Según afirmaron los testigos del hecho, el cruce estuvo atravesado por piñas, golpes y corridas entre los participantes.

La vicepresidenta Cristina Fernández de Kirchner apuntó este domingo contra la falta de "creatividad" del director ejecutivo del Grupo Clarín, Héctor Magnetto, en relación a las cinco portadas que salieron publicadas esta semana que la mencionan y recordó unas declaraciones del empresario en la residencia presidencial de Olivos cuando decía que "lo único que 'miraba'" antes de que saliera el diario de la imprenta "era la tapa".

"Quiero compartir este video que vi hoy en redes. La verdad que esta semana Héctor no estuvo muy creativo en Clarín. Aclaro que fue Magnetto el que nos contó en Olivos que lo único que "miraba" antes de que se imprima el diario, era la tapa. ¿Pasarán el videito por TN?" , escribió Cristina Fernández de Kirchner en su cuenta personal de Twitter, donde también puso un video que repasa cinco de las portadas de esta semana del diario Clarín.

El video muestra las tapas del lunes, martes, jueves, viernes y domingo, resaltando en amarillo el nombre "Cristina", y al final subraya: "5 tapas en 7 días. Se nota mucho, muchachos".

A continuación, la Vicepresidenta recomendó "leer esta excelente nota de El Cohete a la Luna, que brinda argumentos con datos, estadísticas y sin adjetivaciones ni slogans: o sea con la responsabilidad con la que todos y todas tenemos que encarar los problemas de nuestro país".

La impactante subida, vinculada a las sanciones impuestas por Occidente a Rusia y los movimientos especulativos en los contratos a futuro, dejó claro que metales como el níquel, esenciales en la transición hacia una economía menos contaminante, se han vuelto esenciales en un mundo que ya no confía en la dependencia de los combustibles fósiles.

Rusia, unos de los grandes exportadores de gas y petróleo, demostró que por la dependencia que tienen muchos países de sus exportaciones, especialmente los europeos, los combustibles son un arma de guerra en medio de las duras presiones económicas que EE.UU. y sus aliados le han impuesto al Kremlin para que ponga fin a la invasión de Ucrania.

FUENTE DE LA IMAGEN,GETTY IMAGES

Rusia es el tercer productor mundial de níquel.

"Construir un futuro de energía limpia producida en EE.UU. ayudará a salvaguardar nuestra seguridad nacional", dijo el presidente Joe Biden el 31 de marzo.

"Necesitamos poner fin a nuestra dependencia a largo plazo de China y otros países para obtener insumos que impulsen el futuro", apuntó el mandatario tras anunciar que invocaría la Ley de Producción para la Defensa para apoyar la producción y el procesamiento local de minerales utilizados en la fabricación de baterías eléctricas y almacenamiento de energías renovables.

Entre ellos, apuntó la Casa Blanca, están el litio, níquel, grafito, manganeso y cobalto.

Las armas energéticas de Rusia

Pero hay muchos más. De acuerdo a sus propias necesidades, cada país tiene distintos minerales en la mira para competir mejor por una cuota de mercado en la transición energética hacia una economía más electrificada.

Los expertos advierten que aquellas naciones que se queden ancladas en la exportación de petróleo, gas y carbón, corren el riesgo de volverse cada vez menos competitivos.

FUENTE DE LA IMAGEN,GETTY IMAGES

El 40% del gas que compra Europa viene de Rusia.

Basta con mirar el caso de Rusia, cuyo poder económico reside en gran medida en los combustibles fósiles: es el segundo mayor productor de gas del mundo y el tercero de petróleo.

Sin embargo, en la carrera por los metales que tendrán un papel crucial en el desarrollo económico futuro, Rusia tiene sus ventajas: es el segundo mayor exportador de cobalto a nivel mundial, el segundo de platino y el tercero de níquel.

Pese a que Rusia tiene cartas para jugar en este nuevo escenario, lo cierto, dicen los expertos, es que la extracción de los superminerales está altamente concentrada en otros países.

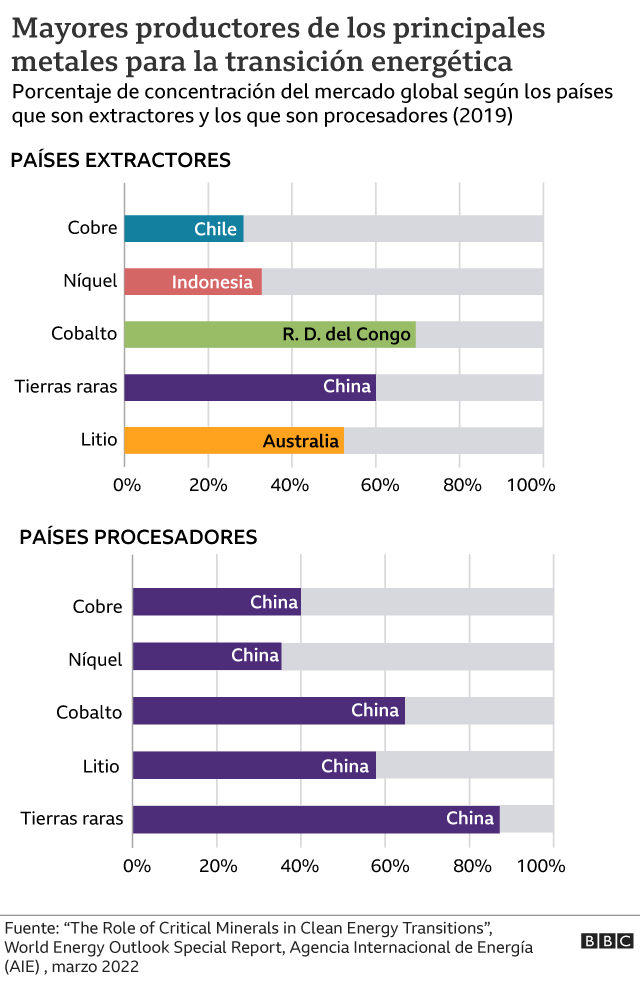

La inmensa mayoría del cobalto que existe en el mundo viene de la República Democrática del Congo, el níquel de Indonesia, el litio de Australia, el cobre de Chile y las tierras raras de China.

Los expertos consideran al menos 17 minerales críticos para la transición energética del mundo y, por lo tanto, aquellos países con la capacidad para extraerlos o procesarlos tienen una mayor ventaja.

De los 17, la Agencia Internacional de Energía (IEA por sus siglas en inglés) estima que los más cruciales son el litio, el níquel, el cobalto, el cobre, el grafito y el conjunto de tierras raras.

¿Quiénes dominan la producción de estos minerales?

Para el año 2040, la demanda por esos minerales escalará velozmente, dice Tae-Yoon Kim, analista de la Agencia Internacional de Energía (IEA, por sus siglas en inglés) y autor principal del informe "El rol de los minerales críticos en la transición hacia energías limpias".

Para estimar qué naciones podrían ser las más beneficiadas con la transición energética, el experto distingue entre aquellos países líderes en la extracción de los minerales y los que son líderes en su procesamiento.

Si bien la extracción está dividida entre varias naciones, hay un solo país que domina el procesamiento de todos esos minerales: China.

"Es difícil saber qué países serán los más beneficiados en la transición energética porque dependerá de dónde se ubiquen en la cadena de producción", dice el experto en diálogo con BBC Mundo.

Lo que sí está claro es que estamos en un momento crucial. Mientras el petróleo marcó la historia del siglo XX, los minerales de la transición energética podrían marcar la historia del siglo XXI.

En ese sentido, agrega el experto, "son los minerales del futuro".

FUENTE DE LA IMAGEN,GETTY IMAGES

Más de dos tercios de la extracción de cobalto se hace en Congo.

No es nada raro entonces que en medio de la guerra, y con el hambre de minerales previsto para las próximas dos décadas, Estados Unidos y Europa encendieran los motores de la transición energética para disminuir su dependencia actual y futura de países como China y Rusia.

El peor dolor de cabeza lo tienen los países europeos que ahora están contra la espada y la pared porque el 40% del gas que consumen viene de Rusia.

"Europa le está financiando los caprichos a Putin", le dijo a BBC Mundo en marzo Ángel Saz-Carranza, director del Centro de Economía Global y Geopolítica de Esade (EsadeGeo), en España.

Los cuatro más codiciados

Aunque los metales son necesarios para las baterías eléctricas, también son clave para el almacenamiento de distintos tipos de energía, para la actividad industrial y, en definitiva, para una economía más electrificada donde nuevos jugadores -estatales y privados- verán emerger grandes riquezas.

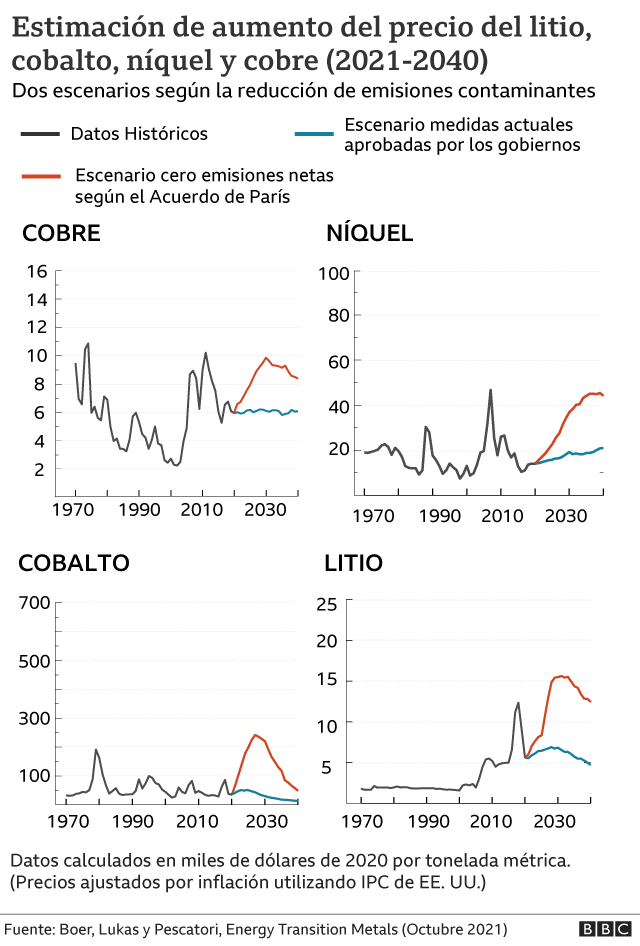

"Si la oferta no logra abastecer un aumento de la demanda por estos metales los precios se van a disparar", le dice a BBC Mundo Lukas Boer, investigador del Instituto Alemán de Investigación Económica.

Un factor esencial es que los proyectos mineros para extraer estos metales pueden tomar más de una década (en promedio 16 años) en estar operativos y, por lo tanto, es probable que en la década que viene la escasez sea aún mayor, explica Boer, quien junto a Andrea Pescatori y Martin Stuermer publicaron a fines del año pasado la investigación "Los metales de la transición energética".

Además de las tierras raras, señala el estudio, los cuatro metales más codiciados serán el níquel, el cobalto, el litio y el cobre, cuyos precios podrían alcanzar récord históricos por largos períodos de tiempo, una tendencia que rompe con los habituales ciclos de alza y caída del valor en los mercados internacionales.

El valor total de la producción de estos metales puede aumentar más de cuatro veces entre el 2021 y el 2040, en un escenario de cero emisiones netas hacia la mitad de este siglo.

FUENTE DE LA IMAGEN,GETTY IMAGES

Al cobalto le llaman el "oro azul".

Tanto así, que los productores de estos cuatro metales por sí solos podrían generar ingresos similares a los del sector petrolero durante los próximos 20 años, argumenta Boer, dependiendo de cómo evolucione un contexto internacional que actualmente está lleno de incertidumbre.

"Estos metales pueden ser el nuevo petróleo", apunta Boer. Y "China se ha convertido en el mayor jugador invirtiendo en otros países como, por ejemplo, en la producción de cobalto en Congo".

China lleva la delantera

En el nuevo escenario bélico y la necesidad de Occidente de disminuir su dependencia energética, hay países que pueden suministrar suplir parte de la demanda que se necesita para acelerar la transición.

Kwasi Ampofo, jefe de Metales y Minería en el centro de investigación BloombergNEF, sostiene que China está en una muy buena posición para beneficiarse del cambio.

"China podría ser el mayor ganador si decide encaminar la producción de metales de Rusia a través de sus refinerías y luego venderla a otros países", le dice a BBC Mundo.

FUENTE DE LA IMAGEN,GETTY IMAGES

En China tiene lugar la mayor parte de la extracción y procesamiento de minerales raros del mundo.

Otros países han estado moviendo las piezas del tablero. En el caso del níquel, Indonesia ha estado ampliando su capacidad de producción en los últimos dos años, agrega, y puede seguir aumentándola para cubrir el déficit de Rusia.

De hecho, el níquel es el metal más expuesto a cualquier suspensión del suministro en Rusia, país que genera alrededor del 9% de la producción global.

"Cualquier interrupción a través de sanciones o reducción de la producción tendrá un impacto significativo en el precio", argumenta Ampofo, especialmente porque la demanda de níquel para baterías eléctricas aumentará significativamente este año.

Por otro lado, si se producen interrupciones en la producción de los metales del grupo del Platino (PGM, por sus siglas en inglés), los productores de Sudáfrica pueden llenar el vacío con suministro adicional, apunta.

En la batalla por controlar la producción de los metales del futuro hay espacios donde China ha puesto el acelerador: aunque más de dos tercios de toda la producción mundial está en Congo, las empresas chinas poseen o financian la mayoría de las minas más grandes del país.

Es este escenario, si Occidente no avanza más rápido, se expone a perder la carrera.

Localidades de San Luis

- Nogolí y su bella naturaleza en Departamento Belgrano

- Hay dos detenidos por el femicidio de la adolescente en San Luis y creen que pudo ser abusada en Dpto. Coronel Pringles

- Preocupación en Justo Daract por falta de pago de Coparticipación Provincial en Dpto. General Pedernera

- Incendios forestales: Brigadistas luchan contra el fuego en el Departamento San Martín en Dpto. Libertador Gral. San Martín

- Secuestraron autopartes, vehículos sustraídos y elementos para adulteración de documentación de rodados en Los Molles en Departamento Junín

- Viviendas para Tilisarao , Concarán y Cortaderas en Departamento Chacabuco

- Capacitación de Conducción Defensiva en Buena Esperanza en Dpto. Gobernador Dupuy

- Candelaria y sus bellezas en Dpto. Ayacucho

- Retrospectiva de San Luis en Localidades de San Luis

- Policía detenido junto a dos cuatreros por faenar y robar una vaca en Unión en Dpto. Gobernador Dupuy

- La intendenta de Naschel decretó la Emergencia en Seguridad en Departamento Chacabuco

- Audiencia de formulación de cargos por el caso de Zoe Pérez: Dos detenidos comparecerán ante la justicia en Dpto. Coronel Pringles

- El tren no llega a Justo Daract hace más de dos meses en Dpto. General Pedernera

- Santa Rosa del Conlara, ubicada en la provincia de San Luis, Argentina en Departamento Junín

- Quines un lugar increible.... en Dpto. Ayacucho

Localidades de San Luis

- Nogolí y su bella naturaleza en Departamento Belgrano

- Hay dos detenidos por el femicidio de la adolescente en San Luis y creen que pudo ser abusada en Dpto. Coronel Pringles

- Preocupación en Justo Daract por falta de pago de Coparticipación Provincial en Dpto. General Pedernera

- Incendios forestales: Brigadistas luchan contra el fuego en el Departamento San Martín en Dpto. Libertador Gral. San Martín

- Secuestraron autopartes, vehículos sustraídos y elementos para adulteración de documentación de rodados en Los Molles en Departamento Junín

- Viviendas para Tilisarao , Concarán y Cortaderas en Departamento Chacabuco

- Capacitación de Conducción Defensiva en Buena Esperanza en Dpto. Gobernador Dupuy

- Candelaria y sus bellezas en Dpto. Ayacucho

- Retrospectiva de San Luis en Localidades de San Luis

- Policía detenido junto a dos cuatreros por faenar y robar una vaca en Unión en Dpto. Gobernador Dupuy

- La intendenta de Naschel decretó la Emergencia en Seguridad en Departamento Chacabuco

- Audiencia de formulación de cargos por el caso de Zoe Pérez: Dos detenidos comparecerán ante la justicia en Dpto. Coronel Pringles

- El tren no llega a Justo Daract hace más de dos meses en Dpto. General Pedernera

- Santa Rosa del Conlara, ubicada en la provincia de San Luis, Argentina en Departamento Junín

- Quines un lugar increible.... en Dpto. Ayacucho

Calle Angosta | Periódico Digital. Publicación digital con artículos de interés en diversas temáticas, con selección de textos, imágenes, audios y vídeos.